Investition und Finanzierung

-

» Leasing

1. Einführung Investition und Finanzierung

Voraussetzung für das Wirtschaften eines Betriebes ist die Bereitstellung finanzieller Mittel (Finanzierung) und deren Umwandlung in Vermögenswerte (Investition). Dies gilt nicht nur für relativ aufwendige Anschaffungen wie Maschinen oder Gebäude, sondern z.B. auch für Rohstoffe. Auch der Kauf von Bleistiften für die Buchhaltung ist eine Investition, die finanziert werden will.

Finanzierung umfasst die Beschaffung von Kapital und alle Maßnahmen, die einer soliden Kapitalstruktur dienen. Dazu gehören Entscheidungen über die Herkunft des Kapitals (Außen- oder Innenfinanzierung) und über das Heranziehen eigener oder fremder Mittel (Eigen- oder Fremdfinanzierung).

Investition ist die Verwendung von Kapital, d.h. dessen Umwandlung in bestimmte Vermögensformen mit dem Ziel, betriebliche Leistung zu ermöglichen. Der enge Zusammenhang schlägt sich auch in der Bilanz eines Unternehmens nieder. Den Investitionen bzw. Vermögenswerten stehen das entsprechende Kapital bzw. Vermögensquellen gegenüber.| Bilanz | ||||

| AKTIVA | PASSIVA | |||

|

||||

Die Aktivseite der Bilanz zeigt auf, wo, d.h. in welchen Vermögenswerten das Kapital angelegt wurde. Die Passivseite der Bilanz (Eigen- und Fremdkapital) gibt an, woher das Kapital für die Beschaffung der Vermögensgüter (=Vermögensquelle) stammt.

| Vermögenswerte | Vermögensquellen | |||

| Bilanz | ||||

| AKTIVA | PASSIVA | |||

|

||||

Das Vermögen eines Unternehmens gliedert sich in Anlage- und Umlaufvermögen. Das Anlagevermögen besteht aus materiellen und immateriellen Werten, die dem Unternehmen langfristig dienen, z.B. Gebäude, Maschinen, Fahrzeuge. Das Umlaufvermögen enthält die Güter, durch deren Umsatz das Unternehmen Erträge erzielt, z.B. Betriebsstoffe, Warenvorräte, Rohstoffe, Kassenbestand, Bankguthaben, Forderungen. Forderungen sind z.B. noch ausstehende Zahlungen von Kunden für Warenlieferungen.

| Vermögenswerte | Vermögensquellen | |||

| Bilanz | ||||

| AKTIVA | PASSIVA | |||

|

||||

Die Vermögenquellen auf der Passivseite der Bilanz setzen sich aus Eigen- und Fremdkapital zusammen. Eigenkapital bringen Unternehmer, Gesellschafter oder Aktionäre auf, oder es entsteht aus dem Unternehmensgewinn. Zum Fremdkapital gehören alle Schulden des Unternehmens. Es umfasst sowohl langfristige Kredite und Darlehen als auch kurzfristige Schulden, wie z.B. Verbindlichkeiten gegenüber Lieferanten.

Beispiele:

Der Unternehmer bringt 120.000,- Euro in die Firma ein. Für dieses Geld wird eine Baumaschine gekauft.

| Vermögenswerte | Vermögensquellen | |||

| Bilanz | ||||

| AKTIVA | PASSIVA | |||

|

||||

Für den Ankauf von Rohstoffen nimmt das Unternehmen einen Kredit auf.

| Vermögenswerte | Vermögensquellen | |||

| Bilanz | ||||

| AKTIVA | PASSIVA | |||

|

||||

Der Unternehmer wird folgende Entscheidungen fällen müssen:

- In welche Vermögenswerte wird investiert?

- Wie erstellt man einen Investitionsplan?

- Wie werden Kosten und Nutzen einer Investition berechnet?

- Wie sieht der Finanzplan und Kapitalbedarf aus?

- Wo und wie wird das nötige Kapital beschafft?

2. Investition

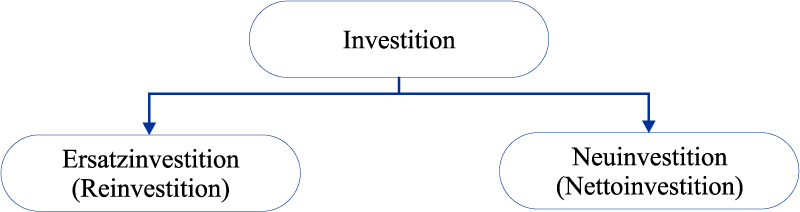

(1) Investitionsarten

Investition kann man auch als die Umwandlung finanzieller Mittel in Produktionsmittel bezeichnen.

Produktionsmittel, zum Beispiel Maschinen, ermöglichen den betrieblichen Leistungsprozess.

Durch den Absatz der erzeugten Waren werden die so gebundenen Mittel wieder freigesetzt (Desinvestition). Zusätzlich aus dem Prozess erzieltes Kapital ist der Gewinn.

- Sachinvestitionen sind Betriebsmittel und Werkstoffe wie z.B. Rohstoffe, KFZ, PC`s, Maschinen, Grundstücke.

- Finanzinvestitionen sind Erwerb von Beteiligungen und Forderungen wie z.B. Aktien, Wertpapiere.

- Immaterielle Investitionen sind Verwendung finanzieller Mittel für Forschung und Entwicklung, Werbung, Ausbildung, Sozialleistungen.

Anders ausgedrückt: Man unterscheidet Investitionsarten nach den Veränderungen des Produktionsmittelbestandes, den sie bewirken. Die Gesamtinvestitionen eines Unternehmens in einer Wirtschaftsperiode sind die Bruttoinvestitionen.

Durch Ersatzinvestitionen oder Reinvestitionen werden wirtschaftlich verbrauchte Güter ersetzt. Die Erweiterung der betrieblichen Kapazität nennt man Neuinvestition oder Nettoinvestition. Neu- und Ersatzinvestition sind verbunden, wenn abgenutzte durch technisch verbesserte Modelle ersetzt werden (Modernisierungsinvestition). Bleibt durch eine Ersatzinvestition die Kapazität zwar gleich, produziert die neue Anlage aber kostengünstiger, so liegt gleichzeitig auch eine Rationalisierungsinvestition vor. Für einen Betrieb ist es notwendig, konkurrenzfähig zu bleiben, um durch stetige Neuinvestition dem technischen Fortschritt folgen zu können. Daher genügt nicht nur eine Ersatzinvestition. Zudem ist es wichtig, die zu erwartenden Entwicklungen der Branche gut beobachten zu können und sich über die allgemeine Wirtschaftslage der Volkswirtschaft zu informieren, damit in die Zukunft geplant werden kann.

Fazit: Investition ist die Verwendung von Kapital und dessen Umwandlung in Vermögenswerte des Unternehmens. Je nach Gegenstand unterscheidet man zwischen Sach-, Finanz- und immateriellen Investitionen. Je nach der Veränderung des Produktionsmittelbestandes unterscheidet man Ersatzinvestitionen (Reinvestitionen) und Neuinvestitionen (Nettoinvestitionen). Bruttoinvestition ist die Gesamtinvestition eines Unternehmens (Re- plus Nettoinvestitionen) in einer Wirtschaftsperiode. Desinvestition ist die Rückgewinnung von investierten finanziellen Mitteln durch Absatz von Waren auf dem Markt.

(2) Investitionsrechnung

Im Investitionsplan werden Investitionsmaßnahmen zur Schaffung, Erneuerung oder Erweiterung der Betriebskapazitäten festgelegt.

Dabei müssen auch andere Teilpläne berücksichtigt werden.

- Produktionsplan: Wichtig ist zu wissen, was in Zukunft produziert werden soll.

- Absatzplan: Wichtig ist, was in Zukunft und Heute absetzbar ist.

- Finanzplan: Wichtig ist, was für Gelder zur Verfügung stehen.

- Das durch das Investitionsgut gebundene Kapital muß sich amortisieren, d.h., die neue Anlage muß ihre Kosten wieder erwirtschaften.

- Es muß eine angemessene Verzinsung erbringen, d.h. über die Kosten hinaus auch einen Gewinn erwirtschaften. Der sollte höher sein als der Kapitalmarktzins. Sonst könnte man ja das Geld gleich auf der Bank lassen.

- Kostenvergleichsrechnung: Eine Investition sollte möglichst billig sein.

- Gewinnvergleichsrechnung: Eine Investition muss einen hohen Gewinn erzielen.

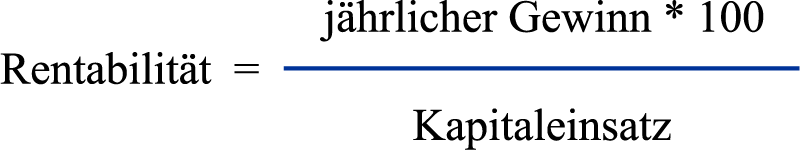

- Rentabilitätsrechnung: Eine Investition muss rentabel sein.

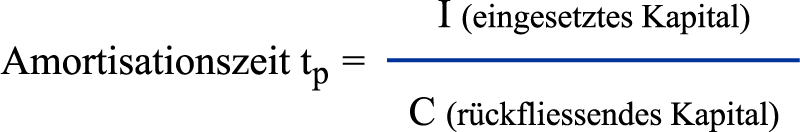

- Amortisationsrechnung: Eine Investition sollte sich schnell amortisieren.

Die Kostenvergleichsrechnung wird vor allem bei Rationalisierungsinvestitionen angewandt. Die Kosten der alten Anlage werden denen einer neuen gegenübergestellt. Hier bleiben allerdings denkbare Kostenverschiebungen (z.B. höhere Personal- oder Reparaturkosten) unberücksichtigt. Sinnvoll ist dieses Verfahren dann, wenn Kosten und Leistungen langfristig konstant bleiben.

| Kosten € / Jahr | Alte Anlage | Neue Anlage |

| Fertigungslöhne | 90.000,- | 60.000,- |

| Energie | 10.000,- | 6.000,- |

| Reparaturen | 8.000,- | 3.000,- |

| Hilfsstoffe | 2.000,- | 2.000,- |

| Abschreibungen | 20.000,- | 30.000,- |

| Zinsen (vom halben Anschaffungswert) | 8.000,- | 12.000,- |

| Summe der Kosten | 130.000,- | 130.000,- |

Die Methode Gewinnvergleichsrechnung berücksichtigt nicht nur die Kosten eines Investitionsvorhabens, sondern auch seinen Nutzen, d.h. den zu erwartenden Erlös. Entscheidend ist dabei Steigerung des Gewinns. Die Gewinnvergleichsrechnung wird deshalb vor allem zur Beurteilung von Erweiterungsinvestitionen herangezogen. Problematisch ist dabei, dass Gewinnschätzungen über längere Zeiträume sehr unsicher sind.

| Alte Anlage | Neue Anlage | |

| Erlöse | 1.000.000,- | 1.400.000,- |

| Kosten | 900.000,- | 1.100.000,- |

| Gewinn | 100.000,- | 300.000,- |

Kosten- und Gewinnvergleichsrechnung ergeben jeweils absolute Zahlen für Kostenersparnis oder zusätzlichen Gewinn.

Die Rentabilitätsrechnung dagegen zeigt die Höhe der Verzinsung des Kapitaleinsatzes. Das Unternehmen will hier nicht nur wissen, wieviel Mehrgewinn die Investition erbringt, sondern auch, in welchem Verhältnis dieser Gewinn zu den eingesetzten finanziellen Mitteln steht. Wenn ein Unternehmen sich ein Investitionsobjekt leistet, kann möglicherweise nach der Gewinnvergleichsrechnung gut investiert werden. Angesichts eines großen Kapitaleinsatzes kann es bei der Rentabilität aber ganz anders aussehen. Eine Investition, die bei geringerem Kapitaleinsatz den gleichen Gewinn erwirtschaftet, ist rentabler. Deshalb spielt bei Investitionsvorhaben auch das Verhältnis zwischen eingesetztem Kapital und erwartetem Gewinn eine Rolle. Die Rentabilitätszahl wird folgendermaßen berechnet:

Aber auch hier bleibt die Gewinnprognose eine unsichere Sache und es ist schwierig, den Unternehmensgewinn exakt den einzelnen Vermögenswerten und Investitionsgütern zuzuordnen.

Die Amortisationsrechnung orientiert sich vor allem am Sicherheitsbedürfnis des Unternehmens. Entscheidend ist hier der Zeitraum, in dem sich das Investitionsgut amortisiert, d.h. wann wird das Investitionsgut das investierte Kapital wieder erwirtschaftet haben? Man spricht hierbei auch von der Amortisationszeit / Kapitalrückflusszeit. Diese errechnet sich:

Das rückfliessende Kapital setzt sich aus dem jährlichen Gewinn und den Abschreibungen des Investitionsgutes zusammen. Für diesen Kassenzufluß benutzt man auch den amerikanischen Ausdruck CASH FLOW. Dies ist nur eine vereinfachte Definition des Cash Flow.

Beispiel: Ein Unternehmen kauft einen Kran für 500.000 Euro. Die Nutzungsdauer beträgt 10 Jahre. Der Kran kann also pro Jahr zu 50.000 Euro abgeschrieben werden. Die jährliche Gewinnerwartung für dieses Investitionsgut liegt bei 75.000 Euro.

500.000

------------- = 4 Jahre

50.000 + 75.000

Pro Jahr fließen 125.000 Euro durch Gewinne und Abschreibungen zurück ins Unternehmen. Nach 4 Jahren sind die Anschaffungskosten zurückgeflossen. Der Kran hat sich amortisiert.

Die zuvor genannten Methoden der Investitionsrechnung gehören zu den statischen Methoden. Die gebräuchlichsten Verfahren sind jedoch die dynamischen. Diese dynamischen Investitionsrechnungen sind finanzmathematische Verfahren, die zeitliche Unterschiede im Anfall von Einnahmen und Ausgaben einer Investition wertmäßig berücksichtigen. Im Gegensatz zu den statischen Methoden geht hier der Faktor Zeit in die Rechnung ein. Die dynamischen Investitionsrechenarten beruhen darauf, dass von den Einnahme- und Ausgabeströmen die erwartete Rendite abgerechnet wird.

- Kalkulation der zukünftigen Einnahme- und Ausgabeströme, die von der Investition erwartet werden.

- Abzinsung / Diskontierung dieser Werte, d.h. mit mathematischen Verfahren wird ein gewünschter oder erwarteter Verzinsungssatz herausgerechnet.

- Der Vergleich der Anschaffungskosten mit diesen vom Zinssatz gereinigten Barwerten zeigt, ob der zugrunde gelegte Zinssatz erreicht und die Investition damit sinnvoll ist.

Das Kapitalwertverfahren

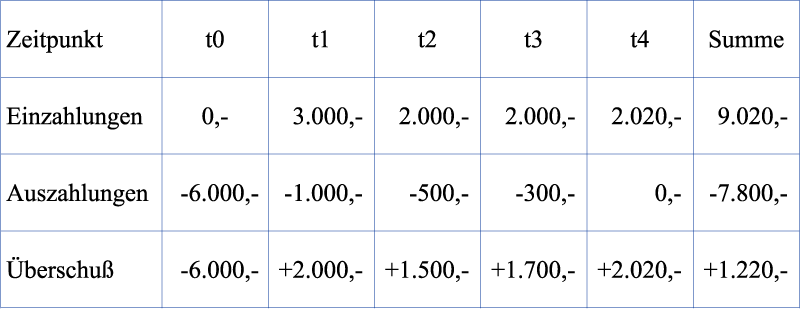

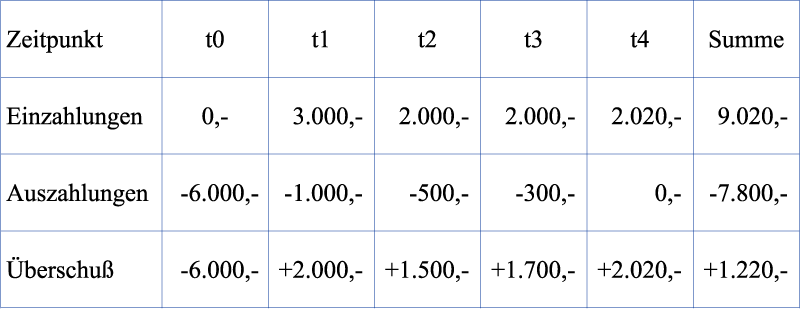

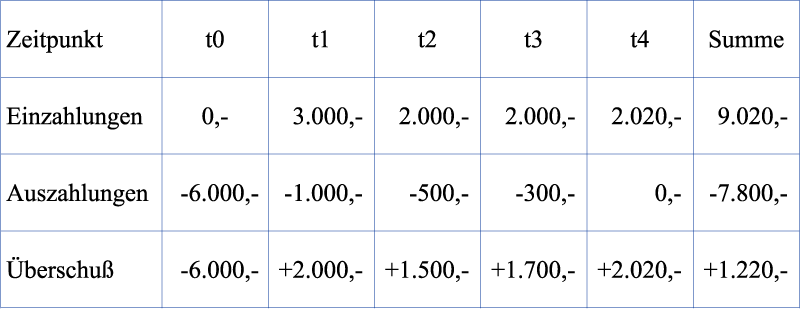

Um die Wirtschaftlichkeit einer geplanten Investition zu ermitteln, werden sämtliche mit ihr zusammenhängenden Ausgaben und Einnahmen für die Nutzungsdauer vorauskalkuliert.

In diesen Daten ist die Verzinsung / Rendite enthalten. Mit dem Kapitalwertverfahren lässt sich nun feststellen, ob die Investition die gewünschte Verzinsung erbringt. Daher werden die kalkulierten Überschüsse auf den Zeitpunkt der Investition abgezinst / diskontiert, d.h. die gewünschte Verzinsung wird herausgerechnet. Dadurch erhält man die sogenannten Barwerte. Sie entsprechen den Rückflüssen ohne die Verzinsung. Wenn die Summe dieser Barwerte, auch ohne den gewünschten und abgerechneten Zinssatz, den Anschaffungskosten gleich ist, hat die Investition die Unkosten erwirtschaftet und zusätzlich die erwünschte Verzinsung erreicht.

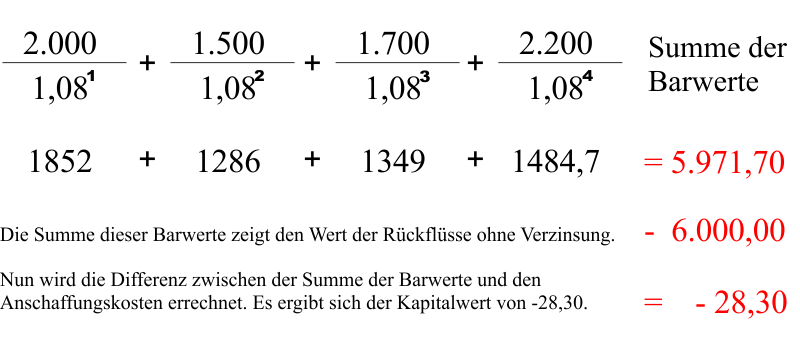

Beispiel: Abzinsung mit 8%:

Abzinsung mit 8%:  Der Wert ist < 0 , d.h. die Rückflüsse sind geringer als die Anschaffungskosten. Es wurde ein zu hoher Zinssatz abgerechnet. 8% Rendite werden mit dieser Investition nicht erreicht.

Der Wert ist < 0 , d.h. die Rückflüsse sind geringer als die Anschaffungskosten. Es wurde ein zu hoher Zinssatz abgerechnet. 8% Rendite werden mit dieser Investition nicht erreicht.

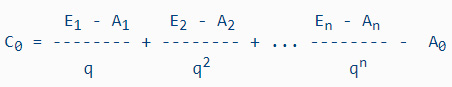

Die mathematische Formel zur Errechnung des Kapitalwertes:

C0 = CE - CA

C0 = Kapitalwert

CE = abgezinste Einnahmen

CA = abgezinste Ausgaben (einschließlich Anschaffungskosten)

E = Einnahmen im Nutzungsjahr 1 ... n

A = Ausgaben im Nutzungsjahr 1 ... n

q = Kalkulationsfuß

A0 = Anschaffungswert

Die Rechenarbeit wird stark vereinfacht durch Tabellen, in denen die Abzinsung für die verschiedenen Jahre und Zinssätze enthalten sind.

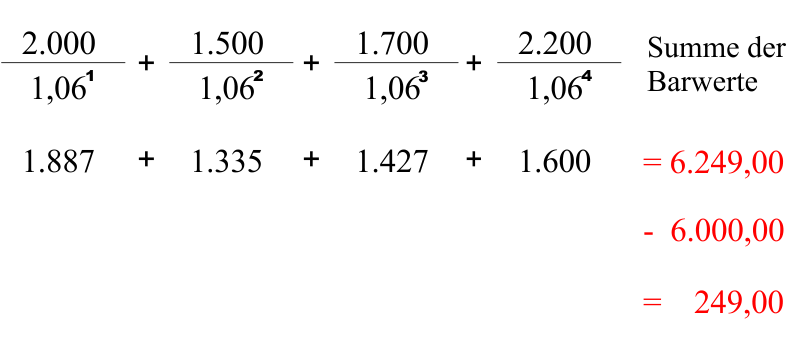

Das Kapitalwertverfahren wird nun mit einem Kalkulationszinsfuss von 6% durchgeführt.

Abzinsung mit 6%:

Abzinsung mit 6%:  Der Kapitalwert beträgt somit 249. Damit sind die Rückflüsse also größer als das investierte Kapital.

Die gewünschte Verzinsung von 6% wird bei dieser Investition erreicht und übertroffen.

Der Kapitalwert beträgt somit 249. Damit sind die Rückflüsse also größer als das investierte Kapital.

Die gewünschte Verzinsung von 6% wird bei dieser Investition erreicht und übertroffen.

Das Kapitalwertverfahren nimmt aus den Einnahmen/Ausgaben die erwartete Verzinsung heraus. Aus der Differenz zwischen Anschaffungskosten und Barwert ist erkennbar, ob die Investition die gewünschte Rendite bringt.

- Kapitalwert < 0 bedeutet, der gewünschte Mindestzinssatz ist nicht erreicht.

- Kapitalwert = 0 bedeutet, der gewünschte Zinssatz ist erreicht, die Investition ist gerade noch vorteilhaft.

- Kapitalwert > 0 bedeutet, der gewünschte Zins wird übertroffen, die Investition ist vorteilhaft.

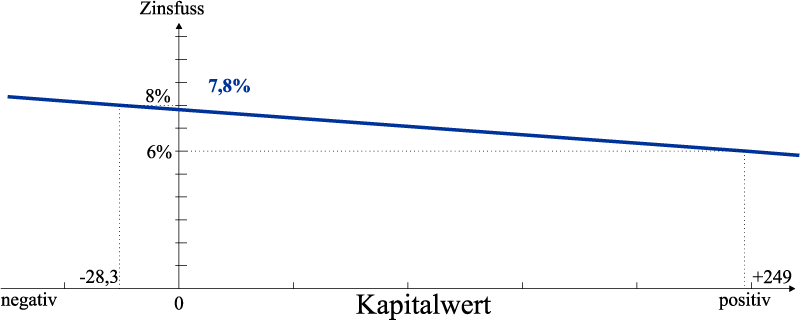

p2 - p1

r = p1 - C01 * ---------

C02 - C01

r = interner Zinsfuss

p = Versuchszinssatz (1 bzw. 2)

C0 = Kapitalwert (bei p1 bzw. p2)

Das Problem kann auch grafisch gelöst werden:

Man weiß inzwischen, dass der gesuchte Zinssatz zwischen 6% und 8% liegt. Diese Verzinsungen werden mit ihren Kapitalwerten in ein Diagramm eingezeichnet. Die sich daraus ergebenden Koordinaten werden mit einer Linie verbunden. Der Schnittpunkt auf der Zinsfußachse zeigt den internen Zinsfuss der Investition. Der Wert für diese Beispielinvestition liegt bei ca. 7.8%. Das Unternehmen kann nun entscheiden, ob sie diese Verzinsung für lohnend hält und die Investition vornimmt.

Bei allen Investitionsrechnungsarten spielt die Einschätzung zukünftiger Zahlungsströme eine Rolle. Damit sind beträchtliche Unsicherheiten verbunden, weil die allgemeine Wirtschaftslage sowohl bei den Kosten als auch bei den Erträgen einer Investition zu nicht kalkulierten Veränderungen führen kann.

Fazit:

- Die Planung von Investitionen geschieht in Abstimmung mit anderen betrieblichen Teilplänen, z.B. den Finanzplan.

- Mathematische Verfahren erlauben es festzustellen, ob eine Investition finanziell vorteilhaft ist und welche Alternativen die günstigsten sind.

- Die unterschiedlichen Investitionsrechnungsarten beurteilen dabei das Objekt unter verschiedenen betriebswirtschaftlichen Gesichtspunkten. Die statischen Methoden:

- Kostenvergleich

- Gewinnvergleich

- Rentabilität

- Amortisation

- Die dynamischen Rechnungsarten berücksichtigen die unterschiedlichen Zahlungsströme im Laufe der Nutzungsdauer.

- Das Kapitalwertverfahren stellt fest, ob eine erwartete Verzinsung des investierten Kapitals erreicht wird.

- Das interne Zinsfussverfahren errechnet die Verzinsung des Investitionsobjektes.

- Alle Rechnungsverfahren beruhen auf geschätzten Einnahmen und/oder Ausgaben und sind entsprechend unsicher.

3. Finanzplanung und Kapitalbedarf

(1) Der Finanzplan

Die Durchführung von Investitionen erfordert Kapital.

Finanzierung ist die Beschaffung dieses Kapital. Die Planung der Finanzierung wird von vielen Faktoren bestimmt.

- Investitionsplan

- Absatzplan

- Beschaffungsplan

- Produktionsplan

- Kapitalbedarf

- Finanzierungsart

- Liquiditätssicherung

In der Praxis ist die Finanzierung ein Prozess, in dem diese Faktoren sich gegenseitig beeinflussen und eine Reihe von Teilprozessen parallel ablaufen.

- Erstellung des Investitionsplans →

- Abstimmung der Teilpläne →

- Ermittlung des Kapitalbedarfs →

- Finanzierungsalternativen →

- Sicherung der Liquidität →

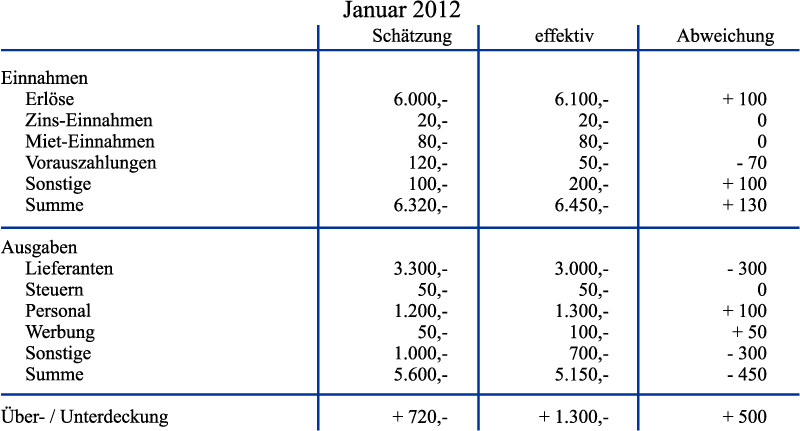

Aufgrund der Daten der Buchhaltung und in Abstimmung mit den Teilplänen werden für einen Zeitraum Einnahmen und Ausgaben geschätzt. Der Vergleich mit den tatsächlichen Werten erlaubt die ständige Aktualisierung.

Längerfristig geben die Finanzpläne Aufschluss über die Zahlungsströme des Unternehmens. So werden Unterdeckungen deutlich, d.h. für diese Bereiche besteht mehr Kapitalbedarf als eingeplant. Hier muss Kapital beschafft werden. Bei Überdeckungen ist in bestimmten Bereichen Kapital angelegt, welches dort keinen Ertrag abwirft und anderweitig investiert werden sollte. Die Planung kann kurz-, mittel- oder langfristig durchgeführt werden. Sie kann sich über Tage, Monate oder Jahre erstrecken. Pläne, die höchstens ein Jahr umfassen, gehören zur Feinplanung, längerfristige zur Grobplanung. Das Unternehmen ist aufgrund des Finanzplanes in der Lage, die Zahlungsströme zu kontrollieren und zu steuern.

Bei der gesamten Finanzplanung ist zu beachten, dass das finanzielle Gleichgewicht innerhalb des Betriebes erhalten bleibt. Die Zahlungsströme müssen so aufeinander abgestimmt sein, dass der betriebliche Leistungsprozess ohne Störung ablaufen kann. Die Finanzierung einer Investition darf die Erfordernisse anderer Teilpläne und des Finanzplanes nicht gefährden. Andererseits soll sich auch nicht zu viel Geld ansammeln, das keine günstige Verzinsung bringt und nicht für den Betrieb arbeitet.

Fazit: Die Finanzplanung erfolgt in einem dynamischen Prozess und in ständiger Abstimmung mit den betrieblichen Teilplänen. Der Finanzplan gibt aufgrund vorhandener Daten und Prognosen der zukünftigen Entwicklung einen Überblick über die Zahlungsströme und den Kapitalbedarf des Unternehmens. Unterdeckungen zeigen dabei, in welchen Bereichen zusätzlicher Kapitalbedarf besteht: Überdeckungen, wo Kapital freigestaltet werden kann.Bevor eine konkrete Finanzierungsentscheidung getroffen werden kann, muss noch der Kapitalbedarf der Investition errechnet werden.

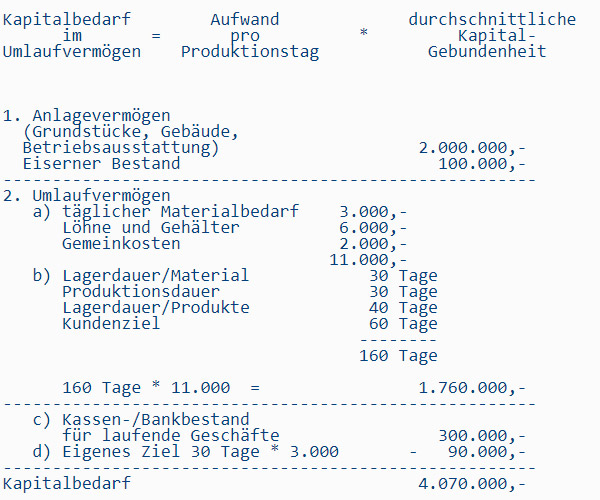

(2) Der Kapitalbedarf

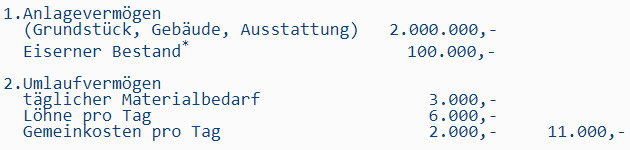

Die Kapitalbedarfsermittlung für das Anlagevermögen oder Teile davon (wie Baumaschinen) ist relativ einfach. Der Kapitalbedarf setzt sich im Wesentlichen aus den

Anschaffungskosten zusammen. Hinzu kommen meist noch diverse Nebenkosten wie Transport, Versicherungen, Ersatzteilreserven usw. Bei den meisten technischen Anlagen

treten auch noch Installationskosten auf.

Bei Errichtung einer weiteren Produktionsstätte muss bei der Kapitalbedarfsermittlung einiges mehr beachtet werden:

Mit dem Anlagevermögen allein läßt sich noch überhaupt nichts anfangen. Um auch nur einen Tag zu produzieren, braucht man Roh-, Betriebs- und Hilfsstoffe. Auch der Produktionsfaktor Arbeit will finanziert sein. Und schließlich fallen allgemeine Kosten (z.B. Verwaltung, Vertrieb, usw.) an.

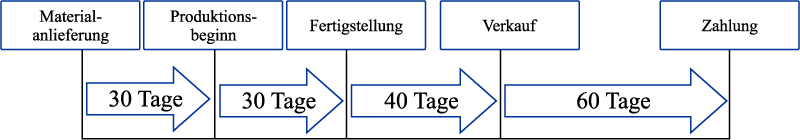

*Hinweis: Der eiserne Bestand umfasst eine Mindestreserve an Vorräten. Für alle Eventualitäten haben Unternehmen (z.B. seit der Ölkrise seit 1973) einen Reservebestand an Treibstoff für ihre Fahrzeuge. Das gleiche gilt für Roh-, Hilfs- und Betriebsstoffe aller Art. Normalerweise gehören diese Produktionsmittel zum Umlaufvermögen. Da der eiserne Bestand aber sehr langfristig eingeplant ist, wird er üblicherweise dem Anlagevermögen zugeordnet.Der Betrieb muss das Kapital für die laufenden Ausgaben so lange aufbringen, bis die Erlöse aus dem Verkauf der Ware eintreffen und damit alle weiteren Ausgaben gedeckt werden können. Dabei vergeht einige Zeit:

- Lagerdauer des Materials

- Produktionsdauer

- Lagerdauer des Produkts

- Zahlungsdauer, d.h., die Frist, die dem Kunden zur Begleichung der Rechnung eingeräumt wird.

Wird dem Kunden ein Zahlungsziel gewährt, so weichen Verkaufstag und Einnahmeeingang um die Dauer der Zielgewährung voneinander ab. Der Kapitalbedarf erhöht sich dementsprechend. Anderseits kann das eigene Zahlungsziel, das die Lieferanten dem Unternehmen einräumen, ebenso verrechnet werden. Der Kapitalbedarf für Material vermindert sich dadurch. Es gilt folgende Formel:

Der Kapitalbedarf einer Firma, deren Produktion anläuft sieht vereinfacht dargestellt etwa so aus. Bei der Gründung eines Unternehmens fallen außerdem Planungs- und Vorbereitungskosten an. In der Regel wird für alle Fälle auch ein Sicherheitszuschlag einbezogen.

Fazit: Der Kapitalbedarf für das Anlagevermögen ergibt sich aus den Anschaffungskosten und einigen Nebenkosten. Bei der Kapitalbedarfsermittlung des Umlaufvermögens muss berücksichtigt werden, dass zwischen Bezahlung der nötigen Produktionsmittel und den Eingang der Erlöse für den Verkauf der Erzeugnisse einige Zeit vergeht. Produktionsdauer, Lagerdauer bis zum Verkauf und Zahlungsziel des Kunden müssen auch finanziert werden. Der Kapitalbedarf für das Umlaufvermögen errechnet sich: täglicher Kapitalbedarf * Kapitalgebundenheit.

(3) Die Liquidität

Ein Unternehmen nimmt nicht nur Geld ein, es hat auch Verbindlichkeiten. Miete muß überwiesen werden, Angestellte erwarten ihr Gehalt, Lieferanten die Begleichung ihrer Rechnungen (Verbindlichkeiten im engeren Sinn).

Der Finanzplan muß sicherstellen, daß das Unternehmen immer über genügend liquide (flüssige) Mittel verfügt, um diesen Verpflichtungen nachzukommen.

Die Liquidität ist eine wichtige Voraussetzung tragfähiger Finanzplanung.

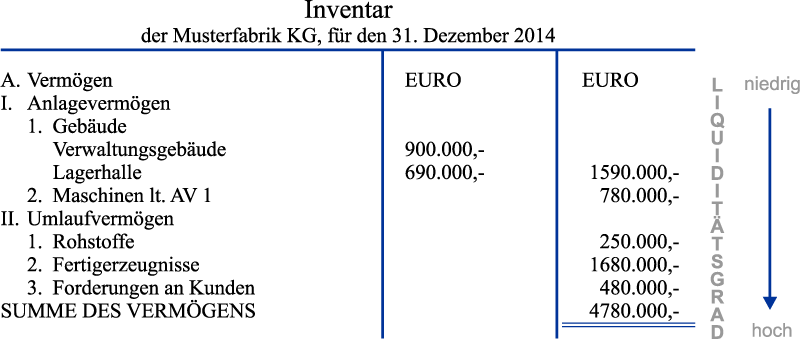

Liquidität ist zunächst eine Eigenschaft der Vermögensgegenstände. Je schneller sie in liquide Mittel umgesetzt werden können, umso höher ist ihre Liquidität (absolute Liquidität).

Im Inventar und in der Bilanz eines Unternehmens wird das Vermögen nach dem Grad steigender

Liquidität angeordnet.

Entsprechend sind weniger leicht in Geld umwandelbaren Güter zuerst, die "flüssigsten" Bestandteile zuletzt aufgeführt.

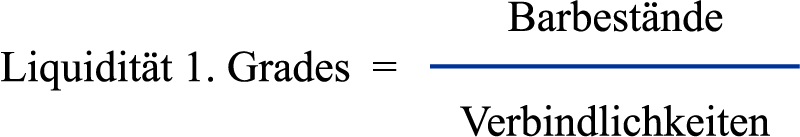

Neben dem Begriff der Liquidität als der "Flüssigkeit" von Vermögensgegenständen (absolute Liquidität) wird der Ausdruck noch in einem zweiten Sinn benutzt: Liquidität als die Zahlungsfähigkeit eines Unternehmens. Wenn die flüssigen Mittel größer sind als die Verbindlichkeiten, ist die Firma liquide. Da hier ein Zahlenverhältnis zugrunde liegt, spricht man auch von relativer Liquidität. Liquide Mittel sind zunächst das Geld in der Kasse und das Geld auf den Firmenkonten. Neben den Verbindlichkeiten (z.B. offene Rechnungen) hat ein Unternehmen auch Forderungen, d.h. es sind Zahlungen von Kunden zu erwarten. Außerdem besitzt die Firma Wertpapiere, die sich schnell zu Geld machen lassen. Und schließlich verfügt ein Unternehmen noch über Warenvorräte sowie Roh-, Betriebs- und Hilfsstoffe. Das hier gebundene Geld wird durch den Umsatzprozess ebenfalls in absehbarer Zeit flüssig.

- Liquide Mittel 1. Ordnung

Teile des Umlaufvermögens, die bereits Bargeldcharakter haben. - Liquide Mittel 2. Ordnung

Teile des Umlaufvermögens, die zwar noch keinen Geldcharakter haben, deren Umwandlung aber unmittelbar bevorsteht. - Liquide Mittel 3. Ordnung

Teile des Umlaufvermögens, die die Produktionsphase noch nicht durchlaufen haben.

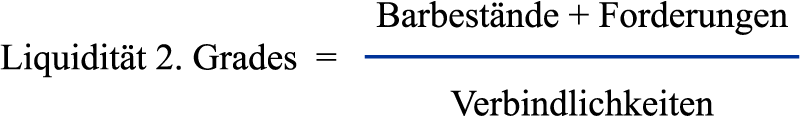

Die Zahlungsfähigkeit eines Unternehmens ergibt sich aus dem Verhältnis seiner flüssigen Mittel zu seinen Verbindlichkeiten.

Beispiel (Barbestand: 45.000,- &euro, Verbindlichkeiten: 50.000,- €):

45.000 EUR ------------ = 0,9 50.000 EURDie Kennzahl ist kleiner 1, d.h. die Verbindlichkeiten sind größer als die liquiden Mittel 1. Ordnung. Die Liquidität 1. Grades ist nicht erreicht.

45.000 EUR + 10.000 EUR

----------------------- = 1,1

50.000 EUR

Die Kennzahl ist höher als 1, d.h. die liquiden Mittel 1. und 2. Ordnung übersteigen die Verbindlichkeiten. Die Liquidität 2. Grades ist erreicht.

Das Unternehmen ist zahlungsfähig.

Für die Liquiditätsgrade gibt es in der Praxis gewisse Richtlinien, die ein Unternehmen beachten sollte.

- Barliquidität: die 1:5 - Regel (one-to-five-rule).

Die kurzfristigen Verbindlichkeiten sollten zu 20% durch Bargeld und Konten gedeckt sein. - Einzugsbedingte Liquidität (Barmittel und Forderungen, die durch den Einzug flüssig gemacht werden können): die 1:1 - Regel (quick-ratio).

Hier sollte die Kennzahl mindestens 1 betragen, d.h. die Verbindlichkeiten sollten gedeckt sein. - Umsatzbedingte Liquidität (das gesamte Umlaufvermögen, das durch Umsatz flüssig gemacht werden kann): die 2:1 - Regel (current ratio oder banker's rule).

Das Umlaufvermögen sollte doppelt so hoch wie die Verbindlichkeiten sein - bzw. höchstens die Hälfte sollte durch Verbindlichkeiten, also Schulden finanziert sein.

Die Liquiditätskennzahlen wurden bis jetzt aus Bilanzposten errechnet. Diese Werte geben nur die Verhältnisse zu einem bestimmten Zeitpunkt an.

statische Liquidität liquide Mittel ------------------ >= 1 VerbindlichkeitenDie dynamische Methode berücksichtigt die Zahlungsströme. Beim Vergleich von Ein- und Ausgaben einer Periode sollte die Summe der Mittel plus Einnahmen innerhalb der Periode höher sein als die Ausgaben.

dynamische Liquidität = Gegenüberstellung von Ein- und Auszahlungsströmen

B + ∑E - ∑A >= 0B = Anfangsbestand an liquiden Mitteln

∑E = Summe der Zahlungseingänge

∑A = Summe der Zahlungsausgänge

Unterliquidität, d.h. zu wenige flüssige Mittel, um die Verbindlichkeiten zu zahlen, stellt eine ernste Angelegenheit für das Unternehmen dar. Die Betriebstätigkeit wird gehemmt. Im schlimmsten Fall, der Illiquidität bzw. Insolvenz, ist das Unternehmen nicht mehr zahlungsfähig - die Betriebsauflösung droht.

Auch eine Überliquidität hat Nachteile. Es sind mehr liquide Mittel vorhanden, als benötigt werden. Ruhendes Kapital verursacht aber Kosten und ist nicht rentabel. Wenn es produktiv eingesetzt wird, erwirtschaftet es stattdessen Erlöse.

Aufgabe der Finanzplanung ist es deshalb auch, Ein- und Ausgabeströme entsprechend aufeinander abzustimmen. Die Fristigkeit des Fremdkapitals sollte Dauer und Tempo der Erlöse entsprechen. Die Finanzplanung muss darauf achten, dass Tilgungen dann fällig werden, wenn Erlöse eintreffen. Dadurch sind die liquiden Mittel zum rechten Zeitpunkt vorhanden. Aber anderseits sammelt sich kein Geld an, das nicht rentabel eingesetzt werden kann.

4. Finanzierungsarten

Finanzierungsarten lassen sich zunächst nach der Herkunft des Kapitals unterscheiden. Bei der Innenfinanzierung stammen die finanziellen Mittel aus dem Betriebsprozess. Es handelt sich um den Rückfluss von investierten Mitteln und/oder den Umsatzgewinn des Unternehmens. Einlagen des Unternehmers und seiner Gesellschafter (Einlagenfinanzierung) gehören zur Aussenfinanzierung, weil sie nicht innerhalb des Betriebes erwirtschaftet wurden. Auch Fremdkapital, das als Kredit, Darlehen, Hypothek oder kurzfristige Verbindlichkeit (Schulden) von Gläubigern zur Verfügung gestellt wird, gehört zur Aussenfinanzierung.Man kann die Finanzierungsarten auch nach der Rechtsstellung des Kapitalgebers differenzieren. Eigenfinanzierung durch den Betrieb oder seine Eigentümer steht hier Fremdfinanzierung durch Kapitalgeber, die nicht zum Betrieb gehören, gegenüber.

Kapital aus Eigenfinanzierung:

Innenfinanzierung aus dem Betriebsprozess

Einlagenfinanzierung der Besitzer

-----------------------------------------

= Eigenkapital auf der Passivseite der Bilanz

Kapital aus Fremdfinanzierung

= Fremdkapital auf der Passivseite der Bilanz

(1) Innenfinanzierung / Selbstfinanzierung

... bezeichnet die Bereitstellung finanzieller Mittel aus dem betrieblichen Umsetzungsprozess. Hat ein Unternehmen in der vergangenen Wirtschaftsperiode investiert, produziert und umgesetzt, gelangt auch Geld in die Kasse.

Dadurch steht Kapital zur Verfügung, das schon einmal in den Leistungsprozess investiert wurde. Dies nennt man Desinvestition.

Darüber hinaus erwirtschaftet das Unternehmen aber auch einen Überschuss / Gewinn. Der kann an die Eigentümer verteilt, also ausgeschüttet werden.

Unterbleibt diese Verteilung und fließt der Gewinn wieder ins Unternehmen, so wächst das Eigenkapital. Der Gewinn wirkt kapitalzuführend.

Dieser nicht ausgeschüttete Gewinn (Gewinnthesaurierung) ermöglicht dem Betrieb die Selbstfinanzierung. Bei dieser Finanzierung aus unverteilten Überschüssen werden vom Unternehmensgewinn Rücklagen gebildet. Auf diese Weise entsteht zusätzliches Eigenkapital, das investiert werden kann.

Da dieses Kapital in der Bilanz verzeichnet ist, spricht man von offener Selbst- oder Innenfinanzierung.

| Gewinn & Verlust | ||||||||||

| SOLL | HABEN | |||||||||

|

||||||||||

Wie die Bücher dieses Unternehmens zeigen, wurde hier im letzten Geschäftsjahr ein Gewinn erwirtschaftet. Der Unternehmer verzichtet auf die Gewinnentnahme. Das so wachsende Eigenkapital kann wieder investiert werden.

SOLL Eigenkapital HABEN

-----------------------------------------------------------

| Gewinn 110.000-

Bei Kapitalgesellschaften wie einer GmbH oder AG wird die so gebildete Rücklage auf ein spezielles Konto gebucht.

SOLL Gewinn & Verlust HABEN

-----------------------------------------------------------

Aufwendungen 150.000,- | Erträge 260.000-

Rücklagen 40.000,- | /‾‾‾‾‾‾‾‾‾‾‾‾‾‾

Gewinn 70.000,- | ___________/

-----------------------------------------------------------

260.000,- | 260.000,-

SOLL Rücklagen HABEN

-----------------------------------------------------------

| 40.000-

Auch diese Rücklage ist Gewinn, der nicht ausgeschüttet wurde. Diese kann somit investiert werden.

Neben der offenen Selbstfinanzierung durch desinvestierte Mittel und den Gewinn, den das Unternehmen nicht ausschüttet, gibt es noch die verdeckte oder stille Selbstfinanzierung. Auch hier werden Rücklagen gebildet. Da sie aber in der Bilanz nicht ausgewiesen werden, spricht man von stillen Rücklagen. Sie entstehen durch Unterbewertung von Vermögensteilen oder Überbewertung von Schulden.

Ein Beispiel zur Unterbewertung von Anlagevermögen:Ein Unternehmen besitzt ein Grundstück. In der Bilanz ist es als Anlagevermögen mit dem Kaufpreis von 300.000 Euro verzeichnet. Durch Erschließungsmaßnahmen der Kommune steigt der Wert auf 500.000 Euro. Diese Wertsteigerung ist in der Bilanz nicht verzeichnet. Dieser Betrag stellt eine stille Rücklage dar. Würde das Unternehmen jetzt das Grundstück verkaufen, also die Reserve auflösen, so würde die Firma 200.000 Euro Gewinn machen.

Unterbewertung des Anlagevermögens durch überhöhte Abschreibung:

Das Unternehmen hat letztes Jahr einen LKW für 50.000 Euro gekauft. Es wurde eine Nutzungsdauer von 4 Jahren festgelegt.

Tatsächlich wird der LKW aber 5 Jahre genutzt.

Laut Bilanz hat das Unternehmen hier 37.500 Euro angelegt, tatsächlich sind es 40.000 Euro. Die Differenz stellt eine stille Reserve dar.

Weiteres Beispiel für Unterbewertung des Umlaufvermögens:

Der Geschäftsführer hat im vergangenen Jahr einen Teil des Gewinns der Firma in Aktien investiert. Die Anschaffungskosten betrugen 300 Euro pro Aktie. Mit diesem Wert

stehen sie auch als Umlaufvermögen in der Bilanz. Mittlerweile stieg der Kurs, der Wert beträgt jetzt 400 Euro. Damit besitzt das Unternehmen eine stille Reserve von 100 Euro.

Die Firma kauft in den USA eine Spezialmaschine im Wert von 100.000 Dollar. Nach dem aktuellen Dollarkurs (1 Dollar = 0,8066 Euro) entstehen Verbindlichkeiten von 80.660 Euro. Bei der Begleichung der Rechnung steht der Dollar auf 0,75 Euro. Dadurch zahlt das Unternehmen in Euro weniger als bilanziert. Es entsteht eine stille Rücklage von 5.660 Euro. Bei der Überbewertung von Schulden wird das Fremdkapital zu hoch ausgewiesen.

Der Vorteil verdeckter Rücklagen ist die Tatsache, dass es sich dabei um einen Gewinn handelt, der nicht in den Büchern auftaucht. Der Gewinn eines Unternehmens ist aber die Grundlage für die Besteuerung. Die erhöhten Abschreibungen des Unternehmens, der Gewinn durch Kursschwankungen im Auslandsgeschäft oder Kursanstieg an der Börse bleibt so unbesteuert. Bei Auflösung der Rücklagen werden diese Beträge allerdings ertragswirksam, erscheinen in den Büchern und müssen auch versteuert werden.

Es soll ein neuer Zweigbetrieb errichtet werden. Dafür wird ein Grundstück in einem anderen Ort verkauft und mit diesem Geld ein Grundstück am Ort der neuen Zweigstelle erworben. Dieses Grundstück ist Teil des Anlagevermögens der Firma. Durch den Verkauf dieses Vermögenswertes wird gebundenes Kapital in liquide Mittel freigesetzt. Diese können in andere Vermögenswerte neu investiert werden. Betrachtet wird zunächst nur der bilanzierte Grundstückswert von 300.000 Euro. Es wird kein neues Kapital zugeführt, sondern vorhandenes Vermögen umgeschichtet. Da hier ein Aktivposten gegen einen anderen getauscht wird, spricht man von einem Aktivtausch. Auswirkungen dieses Vorgangs in der Bilanz:Der Verkauf setzt Kapital frei, das jetzt in einen anderen Vermögenswert investiert werden kann.

AKTIVA AKTIVA

--------------- ---------------

Anlagevermögen Verkauf Umlaufvermögen

Grundstück ========> Bankkonto

300.000,- Kapital- + 300.000,-

freisetzung

Aktiva von 300.000 Euro (im Anlagevermögen) werden in andere Aktiva des gleichen Betrags (hier beim Bankkonto / Umlaufvermögen) getauscht. Der Verkauf von Vermögenswerten ist eine kapitalfreisetzende Einnahme.

Bei der Selbstfinanzierung wird dem Unternehmen neues Eigenkapital zugeführt, durch

- nicht ausgeschüttete Gewinne = offenen Rücklagen,

- durch Unter- bzw. Überbewertung = stille Rücklagen.

Anlagegüter sind Abnutzung und Verschleiß unterworfen. Der damit verbundene Wertverlust wird durch die Abschreibung erfasst und schlägt sich auch in der Bilanz nieder.

Beispiel: Für einen LKW ist eine Nutzungsdauer von 4 Jahren veranschlagt. Die jährliche Abschreibung wird wie folgt berechnet:

Anschaffungskosten / Nutzungsdauer = Abschreibungsbetrag (AFA-Betrag, Absetzung für Aufwendungen).Der LKW wird somit jährlich mit 25% (10.000 Euro) abgeschrieben, verliert um diesen Betrag an Wert. Deshalb stellt die Abschreibung eine Aufwendung des Unternehmens dar. Diese schmälert den Gewinn und damit auch die Steuer.

Zur Berechnung der jährlichen Abschreibungsbeträge gibt es zwei Methoden:- Lineare Abschreibung: Hier wird von den Anschaffungskosten abgeschrieben, was eine gleichmäßige Wertminderung zur Folge hat. Am Ende der Nutzungsdauer ist das Anlagegut voll abgeschrieben.

- Degressive Abschreibung: Hier wird vom jährlich sinkenden Buchwert abgeschrieben. Dadurch sinken auch die Abschreibungsbeträge. Um die volle Abschreibung zu erreichen, kann zur linearen Methode gewechselt werden.

Abschreibungen dienen nicht nur der Finanzierung von Reinvestitionen. Das folgende Beispiel zeigt, wie sie langfristig auch zur Finanzierung von Neuinvestitionen herangezogen werden können.

Ein Unternehmen kauft jedes Jahr eine Maschine für 1.000 Euro.

Die Nutzungsdauer beträgt 5 Jahre, die jährliche Abschreibung 200 Euro.

Auch in den weiteren Jahren wird jeweils eine alte durch eine neue Maschine ersetzt. Die dazu nötigen Mittel erbringt die verdiente Abschreibung. Die Abschreibungsbeträge der ersten Jahre werden nicht für Reinvestitionen benötigt. Sie stehen für Neuinvestitionen zur Verfügung.

Die bisher vorgestellten Arten der Innenfinanzierung haben das Eigenkapital des Unternehmens betroffen:

- Entweder durch Eigenkapitalzuführung bei offener und verdeckter Selbstfinanzierung.

- Oder durch Eigenkapitalzuführung /-freisetzung bei der Finanzierung durch Abschreibung.

- Oder durch Eigenkapitalfreisetzung bei Vermögensumschichtung.

Das Unternehmen hat eine Pensionskasse für ihre Mitarbeiter. Irgendwann muss sie daraus Leistungen erbringen. Zu diesem Zweck nimmt sie Rückstellungen vor, d.h. sie bildet Reserven für den Fall der Auszahlung. Auch die Mitarbeiter zahlen in die Pensionskasse ein. Da diese Beträge den Mitarbeitern zustehen, handelt es sich um Verbindlichkeiten, also Fremdkapital. Bis zur Fälligkeit kann die Firma aber mit diesem Geld arbeiten, es investieren. Wenn die Pensionen allerdings ausgezahlt werden, ist der Finanzierungseffekt aufgehoben. Dennoch hat die Finanzierung durch Rückstellungen gegenüber der normalen Fremdfinanzierung den Vorteil, dass hier keine Zinskosten anfallen. Außerdem sind sie ein betrieblicher Aufwand, der vom steuerlichen Gewinn abgeht.

Fazit: Bei der Innen- oder Selbstfinanzierung stammt das Kapital aus dem Betrieb. Die Innenfinanzierung hat den Vorteil, dass keine Zinskosten entstehen und Tilgungen nicht die Liquidität belasten. Offene Innenfinanzierung: aus nicht ausgeschütteten Gewinnen werden Rücklagen und damit Eigenkapital gebildet. Stille Innenfinanzierung erfolgt durch die Bildung stiller Rücklagen. Diese entstehen durch die Unterbewertung von Vermögensteilen (z.B. bei erhöhter Abschreibung) oder durch Überbewertung der Schulden (z.B. durch überhöhte Rückstellungen). Im Unternehmen gebundenes Kapital wird durch Vermögensumschichtungen (Aktivtausch) freigesetzt und kann neu investiert werden. Durch verdiente Abschreibungen sammelt sich Kapital für Re- und/oder Neuinvestitionen an. Fremdkapital, das in langfristige Rückstellungen fließt, steht bis zur Fälligkeit dem Unternehmen zinslos zur Verfügung.

(2) Einlagen- und Beteiligungsfinanzierung

Ebenso wie bei der Innenfinanzierung wird bei der Einlagenfinanzierung Eigenkapital gebildet. Auch sie ist eine Form der Eigenfinanzierung.

Da dieses Kapital nicht im Betrieb erwirtschaftet wird, gehören Einlagen und Beteiligungen zur Aussenfinanzierung.

Ein Einzelunternehmen wird durch den Inhaber allein geleitet. Die Finanzierung bestreitet dieser durch Einlagen aus seinem Privatvermögen.

Die Einlagenfinanzierung ist eine Form der Eigenfinanzierung, weil Eigenkapital gebildet wird. Da dieses Eigenkapital nicht innerhalb des Unternehmens gebildet wurde, ist sie auch eine Form der Aussenfinanzierung.

Die Einlagenfinanzierung ist eine Form der Eigenfinanzierung, weil Eigenkapital gebildet wird. Da dieses Eigenkapital nicht innerhalb des Unternehmens gebildet wurde, ist sie auch eine Form der Aussenfinanzierung.

Mit der Aufnahme eines Gesellschafters (ändert sich die Gesellschaftsform und) wächst durch dessen Beteiligung auch das Eigenkapital. Bei Einlagen von neu hinzukommenden Gesellschaftern spricht man von Beteiligungsfinanzierung.

Mit dieser Eigenkapitalerhöhung kann das Unternehmen investieren oder Fremdkapital ersetzen, d.h. Schulden bezahlen.

Mit dieser Eigenkapitalerhöhung kann das Unternehmen investieren oder Fremdkapital ersetzen, d.h. Schulden bezahlen.

Der Einzelunternehmer kann jederzeit durch Einlagen aus seinem Privatvermögen das Kapital aufstocken. Bei Personengesellschaften wie der KG (Kommanditgesellschaft) bringen die Gesellschafter das Stammkapital auf. Im Gesellschaftsvertrag können sie zu weiteren Nachschüssen verpflichtet werden. Die Aufnahme neuer Gesellschafter mit entsprechenden Beteiligungen ermöglicht ebenfalls Eigenkapitalzuführung.

Eigenkapital macht unabhängig. Es ist Voraussetzung dafür, dass man fremdes Kapital aufnehmen kann (Kredite). Das Unternehmen wird dadurch nicht von Kreditkündigung und den Entzug von Betriebsmitteln bedroht. Es ist krisenfester.Wandelt man ein Einzelunternehmen zu einer GmbH um, verfügt das Unternehmen i.d.R. durch ihre Gesellschafter über mehr Eigenkapital. Andererseits haben die Gesellschafter auch Mitspracherechte in der Geschäftsleitung. Die Einlagen- bzw. Beteiligungsfinanzierung bringt noch eine Reihe anderer Vor- und Nachteile mit sich.

- Vorteile

- Die Mittel stehen dem Unternehmen ohne zeitliche Begrenzung zur Verfügung.

- Es entstehen keine Zinskosten

- Keine Tilgung und damit keine Belastung der Liquidität

- Unabhängigkeit von Einfluss von Gläubigern.

- Hohes Eigenkapital erhöht die Kreditfähigkeit

- Nachteile

- Bei Einzelgesellschaften ist die Finanzkraft der Gesellschafter oft begrenzt.

- Bei Aufnahme neuer Gesellschafter erhalten diese oft Mitspracherechte in der Geschäftsführung

- Bei Fremdfinanzierung mindern die Zinskosten den Gewinn- und damit auch die steuerliche Belastung. Der Gewinn, den die Gesellschafter erhalten, muss versteuert werden.

Das Eigenkapital von Kapitalgesellschaften besteht aus Grundkapital und Rücklagen. Das Grundkapital ist in Anteile zerlegt. Bei der Aktiengesellschaft wird das Anteilsrecht durch die Aktie beurkundet. Mit der Aktie ist u.a. der Anspruch auf Gewinnanteil (Dividende) und Stimmrecht in der Hauptversammlung verbunden. Nicht ausgeschüttete Gewinne fließen als Rücklage in Eigenkapital.

Bei einer ordentlichen Kapitalerhöhung benötigt der Vorstand der AG die Zustimmung der Hauptversammlung (Drei-Viertel-Mehrheit). Ist diese gegeben, gibt die AG neue (junge) Aktien heraus. Das Eigenkapital erhöht sich um den Ausgabewert der jungen Aktien. Beispiel: Der Nennwert der alten Aktien, die bei der Gründung der AG ausgegeben wurden, beträgt 100 Euro. Das Grundkapital setzt sich aus der Summe dieser Nennwerte zusammen. Der Börsenkurs und damit der Handelswert dieser 100 Euro Aktie liegt bei ca. 200 Euro. Auch die jungen Aktien mit dem Nennwert von 100 Euro werden zu einem Ausgabewert von 200 Euro an der Börse angeboten.

Bemerkungen zur Bestimmung des Ausgabenpreises

Der Ausgabepreis der jungen Aktien darf nicht geringer sein als der Nennwert (nicht unter pari).

Meist liegt er zwischen dem Nennwert und dem Börsenkurs der alten Aktien.

Bei der Kapitalerhöhung haben die Aktionäre ein Vorkaufsrecht (Bezugsrecht) auf die jungen Aktien.

Dadurch können sie ihre bisherige prozentuale Beteiligung an der AG, von welcher der Einfluss auf das Unternehmen abhängt, aufrechterhalten.

Neben der ordentlichen Kapitalerhöhung gibt es noch zwei Varianten.

- Die bedingte Kapitalerhöhung:

... berechtigt einen bestimmten Personenkreis zum Bezug neuer Aktien (z.B. die Belegschaft). Das Kapital wird nur in dem Maße erhöht, wie von diesem Bezugsrecht gebraucht gemacht wird. Maximal 50% des bisherigen Grundkapitals dürfen so beschafft werden. - Die genehmigte Kapitalerhöhung:

Die Hauptversammlung ermächtigt den Vorstand, innerhalb von 5 Jahren das Grundkapital bis zu einen bestimmten Betrag (maximal aber um die Hälfte) zu erhöhen. Das ermöglicht dem Vorstand, je nach Wirtschaftslage und Kapitalbedarf, schnell zu reagieren.

Je höher der Börsenkurs, desto höher ist auch der Ausgabepreis der jungen Aktien und desto mehr Geld nimmt die AG durch deren Verkauf ein. Der Börsenkurs richtet sich aber nicht zuletzt nach dem Ertrag der Aktie. Je höher die Dividende, desto attraktiver die Aktie. Die AG zahlt hohe Dividenden aus, um so über den Verkauf neuer Aktien den ausgeschütteten Gewinn wieder zurückzuholen. Das Prinzip: "Schütt aus, hol zurück!".

Fazit: Einlagenfinanzierung liegt vor, wenn dem Unternehmen durch die Eigentümer Eigenkapital zugeführt wird. Einzelunternehmen und Personengesellschaften erhalten das Kapital aus den privaten Mitteln des Unternehmers oder durch Neuaufnahme von Gesellschaftern. Die Aktiengesellschaft erhält ihr Eigenkapital durch die Ausgabe von Aktien.(3) Fremdfinanzierung

Bei der Fremdfinanzierung erhält das Unternehmen von Aussenstehenden Kapital, das sogenannte Fremdkapital.

Da dieses Kapital nicht innerhalb des Betriebes erwirtschaftet wurde, handelt es sich um eine Form der Aussenfinanzierung.

Fremdfinanzierung ist die Beschaffung von Kapital durch Aufnahme von Krediten. Sie ist die häufigste Form der Finanzierung in der Wirtschaft.

Der Kreditgeber, auch Gläubiger genannt, stellt dem Kreditnehmer (Schuldner) Kapital für begrenzte Zeit zur Verfügung. Die Gegenleistung besteht in regelmäßigen Zinszahlungen des Schuldners. Beim Darlehen werden Auszahlungs- und Rückzahlungstermin vertraglich festgelegt und der gesamte Betrag meist in einer Summe ausgezahlt. Je nach Rückzahlungstermin unterscheidet man:

- kurzfristige Kredite → unter 12 Monaten

- mittelfristige Kredite → unter 4 Jahren

- langfristige Kredite → 4 Jahre und mehr

Eine zweite Frage lautet: Ist der Kredit rentabel?

Fremdkapital Fremdkapital

↓ ↓

Investitionen Zinskosten

↓ ↓

Ertragssteigerungen > Aufwandssteigerungen

Die Ertragssteigerung, die durch die Fremdfinanzierung ermöglicht wird, muß höher sein als die damit verbundenen Kosten.

Bei der Kalkulation der Rentabilität ist ein Vorteil der Fremdfinanzierung zu berücksichtigen: Zinsen sind Aufwendungen, die den steuerpflichtigen Gewinn mindern. Das ist bei Dividenden für Einlagen nicht der Fall. Das Unternehmen spart also bei Fremdfinanzierung Steuern. Andererseits: Gehen die Geschäfte schlecht, kann bei der Einlagen- / Beteiligungsfinanzierung auf Gewinnausschüttung verzichtet werden. Zins- und Tilgungszahlungen für Fremdfinanzierung dagegen fallen immer an.

Die Unternehmerrendite ist eine wichtige Messzahl für die Wirtschaftlichkeit eines Unternehmens. Sie zeigt, wieviel Gewinn das eingesetzte Eigenkapital erwirtschaftet.Beispiel: Ein Unternehmen finanziert eine Investition zu 100% mit Eigenkapital. Die Investition bringt 10% Gewinn.

Reingewinn 10 x 100 -------------------- = Unternehmensrendite 10% Eigenkapital 100Durch den Einsatz von Fremdkapital sinkt der Eigenkapitalanteil (z.B. auf 50%). Entsprechend steigt die Rendite.

Reingewinn 10 x 100 -------------------- = Unternehmensrendite 20% Eigenkapital 50

Je höher der Fremdkapitalanteil und damit je geringer der Eigenkapitalanteil, desto höher die Rendite des Eigenkapitals. Man spricht von der Hebelwirkung des Fremdkapitals. Die Hebelwirkung des Fremdkapitals ist ein großer Anreiz, trotz geringen Eigenkapitals die geplante Investition über Kredite zu finanzieren. Das Unternehmen kann sich zugrunde richten, wenn die fixen Kosten steigen oder die Ertragslage schlecht ist. Nachfolgend die Vor- und Nachteile der Fremdfinanzierung:

- Vorteile

- Fremdfinanzierung eröffnet Kapitalquellen, auch wenn die Finanzkraft des Unternehmens (Innenfinanzierung) und der Gesellschafter (Einlagenfinanzierung) erschöpft ist.

- Die Rentabilität kann sich steigern

- Kreditkosten zwingen zu sorgfältiger Kalkulation

- Nachteile

- Die Mittel stehen nur zeitlich begrenzt zur Verfügung.

- Zins- und Tilgungszahlungen belasten die Liquidität.

- Mit zunehmender Verschuldung sinken die Kreditfähigkeit und der gute Ruf des Unternehmens

- die goldene Bilanzregel

- die goldene Bankregel

Beispiel 1: |----------------|---------------| | | Eigenkapital | | Anlagevermögen |---------------| |----------------| | | Umlaufvermögen | Fremdkapital | | | | |----------------|---------------|Das Unternehmen hat sich durch die Vorteile der Fremdfinanzierung dazu verleiten lassen, den überwiegenden Teil des Vermögens durch Kredite finanzieren. Um die Schulden zu bezahlen, muss nicht nur das Umlaufvermögen flüssig gemacht werden (Auflösung der Konten, Verkauf der Vorräte). Auch Teile des Anlagevermögens (Maschinen, Fahrzeuge) gehen verloren. Die Firma kann nicht mehr produzieren.

Beispiel 2: |----------------|---------------| | | Eigenkapital | | Anlagevermögen | | |----------------| | | Umlaufvermögen |---------------| | | Fremdkapital | |----------------|---------------|Nach Befriedigung der Gläubiger sind das Anlagevermögen und ein Teil des Umlaufvermögens noch vorhanden. Das Unternehmen bleibt existenzfähig.

Die goldene Bilanzregel:

Das Anlagevermögen soll durch Eigenkapital gedeckt sein!

In der Praxis wird die goldene Bilanzregel selten erfüllt. Sie sollte jedoch als Zielvorstellung berücksichtigt werden, um Liquiditätskrisen zu vermeiden. Bei der Prüfung der Kreditwürdigkeit durch die Bank spielt der Grad der Deckung durch Eigenkapital eine große Rolle.

Natürlich wird selten das gesamte Fremdkapital auf einmal fällig. Es gibt langfristige und kurzfristige Kredite, ebenso wie langfristige und kurzfristige Bindungen des Kapitals. Das Umlaufvermögen ist dadurch definiert, dass es schnell in liquide Mittel zurück verwandelt werden kann (Umsetzung von Rohstoffvorräten, Verkauf von Waren, Geld auf Bank- und Girokonten). Das in Anlagevermögen (Maschinen, Grundstücke, Gebäude) investierte Kapital ist dagegen langfristig gebunden.

Da kurzfristige Kredite leichter zu erhalten sind, ist die Versuchung groß, auch Anlagevermögen mit kurzfristigen Krediten zu finanzieren, die bald wieder fällig werden. Wenn die Firma dann nicht den erwarteten Erfolg verzeichnen kann, sind wiederum das Anlagevermögen und damit die Produktionsfähigkeit des Unternehmens gefährdet. Daraus ergibt sich der zweite Finanzierungsgrundsatz:

Die goldene Bankregel / Die goldene Finanzierungsregel:

Kurzfristige Kredite sollen nicht langfristig festgelegt werden!

|----------------| |----------------| | | langfristig | Eigenkapital | | Anlagevermögen | gebunden |----------------| | | __________________ |----------------| | | __________________ | langfristig | | | schnelle |--Fremdkapital--| | Umlaufvermögen | Umsetzung in | kurzfristig | | | liquide Mittel | | |----------------| |----------------|Aber bevor ein Unternehmen ein Darlehen von der Bank erhält, wird diese auch ihre Überlegungen anstellen. Ist das Unternehmen solide, und werden wir unsere Zinsen und unser Kapital zurückbekommen? Die Bank prüft die Kreditwürdigkeit.

Unter persönlicher Kreditwürdigkeit versteht man dabei die Zuverlässigkeit des Unternehmers und seine beruflichen Fähigkeiten. Die materielle Kreditwürdigkeit setzt geordnete wirtschaftliche Verhältnisse voraus, denen die Kredithöhe und die Kreditbedingungen angemessen sind. Zu diesem Zweck analysiert die Bank die Finanz- und Erfolgslage des Unternehmens. Bei dieser Bilanzanalyse werden folgende Aspekte untersucht:

- Die Kapitalstruktur: Darunter versteht man das Verhältnis von Eigenkapital, langfristigem und kurzfristigem Fremdkapital. Eine besondere Kennziffer ist dabei der Verschuldungskoeffizient:

Erkenntnisse aus der Kapitalstruktur sind:- Je höher das Fremdkapital, desto höher die Zinsbelastung.

- Ein hoher Anteil an Eigenkapital und langfristigem Fremdkapital erhöht die Sicherheit des Unternehmens.

- Die Hebelwirkung des Fremdkapitals erhöht die Chancen, aber auch die Risiken der Eigenkapitalrendite.

- Die Vermögensstruktur: ist das Verhältnis zwischen Umlauf- und Anlagevermögen.

- Zu hohes Anlagevermögen, z.B. ein großer Maschinenparkt, der nicht voll ausgenutzt wird, kann durch die damit verbundenen fixen Kosten die Krisenanfälligkeit erhöhen.

- Hohes Umlaufvermögen, das ständig umgesetzt wird und zu Erträgen führt, erhöht die Gewinnaussichten. Es sei denn, es werden Ladenhüter produziert oder die Kunden zahlen ihre Rechnungen nicht. Dann können die Bilanzposten Erzeugnisse und Forderungen nicht zu Geld gemacht werden.

- Investierung (Goldene Bilanz- / Goldene Finanzierungsregel): Hier wird festgestellt, inwieweit das Anlagevermögen durch Eigenkapital bzw. langfristiges Kapital gedeckt ist.

- Eine solide Finanzierung des Unternehmens besteht nur, wenn das Anlagevermögen durch Eigenkapital und langfristiges Fremdkapital gesichert ist (Goldene Bankregel).

- Noch günstiger ist die völlige Deckung des Anlagevermögens durch Eigenkapital (Goldene Bilanzregel).

- Liquidität: Errechnet wird das Verhältnis der liquiden Mittel zum kurzfristigen Fremdkapital. Man unterscheidet dabei Liquiditätsgrade, je nach der "Geldnähe" der Mittel.

- Wenn die Verbindlichkeiten nicht mindestens durch sofort verfügbare Mittel (Bargeld + Guthaben) und Forderungen gedeckt sind (Liquidität 2. Grades), ist die Zahlungsfähigkeit des Unternehmens gefährdet.

- Rentabilität: ... gibt das Verhältnis zwischen Kapitaleinsatz und Gewinn an. Man unterscheidet verschiedene Formen der Rentabilität, je nachdem, ob das Eigenkapital, das Gesamtkapital oder der Umsatz der Rechnung zugrunde gelegt wird.

- Ein Unternehmen arbeitet nur rentabel, wenn die Gesamtkapitalrentabilität die Zinskosten übersteigt.

- Cash-Flow: ... ist eine in den USA entwickelte Meßzahl. Dieser Kassenzufluss erfasst im engeren Sinn alle in einer Rechnungsperiode erwirtschafteten Mittel, die das Eigenkapital erhöhen.

Nichtausgeschütteter Gewinn + Anteile Dritter + verdiente Abschreibungen + neugebildete Rücklagen - Auflösung von Rücklagen + Erhöhung von Rückstellungen - Auflösung von Rückstellungen + aussergewöhnlicher Aufwand - ausserordentliche Erträge -------------------------------- = Cash Flow Ausserordentliche Zahlungsströme werden herausgerechnet.Beim Cash Flow im weiteren Sinne werden sämtliche Liquiditätszuflüsse erfasst, als auch das Fremdkapital.

Da der Cash Flow alle Einnahmen erfasst, die dem Unternehmen nach Abzug aller Ausgaben verbleiben, ist er ein besonders wichtiger Maßstab. Er zeigt die Finanzierungs- und Ertragskraft eines Unternehmens an. Der Cash Flow wird zudem ins Verhältnis zu Umsatzerlös, Gesamtkapital und Eigenkapital gesetzt. Ein Vergleich dieser Werte mit denen der vergangenen Jahre erlaubt Rückschlüsse auf die Entwicklung des Unternehmens.

Sicherheiten müssen vom Kreditnehmer immer dann gestellt werden, wenn seine finanziellen Verhältnisse keine Garantie dafür geben, dass er Zinszahlungen und Tilgung fristgerecht leisten kann. Die Bank erhält dadurch die Möglichkeit, sich das ausgeliehene Geld auf jeden Fall zu beschaffen.

Die häufigsten Formen der Kreditsicherung sind:

- Bürgschaft: Bei dieser Form des Kredites stehen außer dem Kreditnehmer noch andere Personen für die Verpflichtungen ein. Der Kreditvertrag wird durch einen Bürgschaftsvertrag ergänzt.

- Bei einer Ausfallbürgschaft kann die Bank ihr Geld vom Bürgen verlangen, wenn die Zwangsvollstreckung beim Schuldner erfolglos war.

- Bei der selbstschuldnerischen Bürgschaft kann sich die Bank bei Fälligkeit des Kredits direkt an den Bürgen wenden.

- Forderungsabtretung (Zession): Bei der Zession wird der Kreditvertrag durch einen Zessionsvertrag ergänzt. Der Kreditnehmer tritt Forderungen, die er gegenüber Dritten hat, an die Bank ab.

Erhält die Bank ihren Kredit nicht zurück, so kann sie die als Sicherheit abgetretenen Aussenstände beim Kunden des Kreditnehmers einziehen.

- Die Sicherheitsübereignung von beweglichen Sachen:

- Eine Privatperson finanziert ihr neues Auto mit einem Kredit. Zur Sicherung übereignet er das Fahrzeug der Bank. Die Privatperson bleibt im Besitz des Wagens. Dessen Eigentümer aber wird die Bank. Formal geschieht das durch die Übergabe des Kfz-Briefes. Das Auto wird durch die Privatperson genutzt. Aber im Falle, dass diese Person den Kredit nicht zurückzahlt, kann die Bank ihr Eigentumsrecht geltend machen um an ihr Geld zu kommen.

- Ein Unternehmen kann einen Kredit auch durch die Übereignung ihres Fahrzeug- oder Maschinenparks sichern. Für das Unternehmen hat diese Form der Kreditsicherung den Vorteil, dass mit den übereigneten Gegenständen weitergearbeitet werden kann. Die Bank hat nur das bedingte Eigentumsrecht.

- Hypothek und Grundschuld:

- Die Grundpfandkredite werden durch ein Pfandrecht an unbeweglichen Sachen gesichert. Die Hypothek ist ein Pfandrecht an einem Grundstück, das der Sicherung einer Forderung dient. Die Forderung ist mit der Hypothek fest verbunden und wird in Grundbuch eingetragen. Der Gläubiger kann sich an dem mit der Hypothek belasteten Grundstück schadlos halten. Seine Forderung wird entweder aus dem Erlös einer Zwangsversteigerung befriedigt oder das Objekt kommt unter gerichtliche Zwangsverwaltung, wobei die Erträge (z.B. Mieteinnahmen) den Gläubigern zufließen.

- Eine weitere Form der Kreditsicherung durch Pfandrechte an unbeweglichen Sachen ist die Grundschuld. Für einen Kredit wird eine Grundschuld auf ein Gelände ins Grundbuch eingetragen. Damit ist der Kredit durch vorhandenes Vermögen des Schuldners gesichert. Im Gegensatz zur Hypothek besteht nur ein wirtschaftlicher, kein rechtlicher Zusammenhang zwischen Kredit und Grundschuld. Die Bank kann im Falle der Zahlungsunfähigkeit des Kreditnehmers nicht das Grundstück einfordern.

Weitere Möglichkeiten der Beschaffung von Fremdkapital sind:

- Kurzfristiges Fremdkapital

- Der Kontokorrentkredit

- Der Lieferantenkredit

- Der Kundenkredit

- Finanzierungshilfen

Der Kontokorrentkredit

Ein Unternehmen hat ein Bankkonto, über das alle laufenden Zahlungen abgewickelt werden, wie z.B. Lohnauszahlungen, Begleichung von Rechnungen für Rohstoffe, Zahlungseingänge für verkaufte Waren und Dienstleistungen.

Kontobewegungen

---------------------------------------------

1.12. Löhne und Gehälter → 33.000,-

2.12. Zahlung an Sand & Steine KG → 16.500,-

6.12. Zahlung von Holzhandel GmbH ← 12.000,-

8.12. Zahlung an Bauarchitekten → 5.000,-

9.12. Zahlung von Handels GmbH ← 12.000,-

Die Bank räumt dem Unternehmen einen Überziehungskredit ein. Für ihn werden eine Laufzeit und eine bestimmte Höhe (Kreditlimit) vereinbart.

Nutzt das Unternehmen den Kredit aus, treten Zinskosten auf. Sammelt sich dagegen Geld an, schreibt die Bank Guthabenzinsen gut.

Das ermöglicht dem Unternehmen kurzfristige die Finanzierung laufender Kosten. Da der Kontokorrentkredit in der Regel immer wieder verlängert wird, ergibt sich eine langfristige Wirkung.

Die entstehenden wechselseitigen Forderungen der Partner, (d.h. vom Unternehmen und der Bank), werden auf dem Kontokorrentkonto gesammelt und in regelmäßigen Zeitabständen, meist viertel- oder halbjährlich, verrechnet.

Der Lieferantenkredit

Die Sand & Steine KG liefert Waren im Wert von 16.500 Euro und räumt ein Zahlungsziel von 30 Tagen ein, d.h., das Unternehmen muss die Rechnung erst nach einem Monat begleichen. Beim Lieferantenkredit werden also keine Gelder gezahlt, er entsteht durch die Verzögerung von Zahlungen.

Für das Unternehmen ist dies eine bequeme Form kurzfristiger Fremdfinanzierung, ohne Formalitäten, Vertrag und Kreditwürdigkeitsprüfung. Für diesen Kredit sind auch keine Sicherheiten nötig, ausser dem Eigentumsvorbehalt.

Dabei ist der Lieferantenkredit nicht zinslos. Warum? Bei Barzahlung gewährt die Sand & Steine KG wie die meisten Firmen 2% Skonto. Da das Unternehmen die Rechnung später begleicht, entgeht der Firma diese Ersparnis. Es handelt sich um einen versteckten Zins.

Man könnte meinen, 2% sind ja nicht viel. Bedenkt man, dass dies für eine Laufzeit von einem Monat gilt, sind das umgerechnet 24% Jahreszins. Da ist jeder Bankkredit billiger!

Dennoch kann der Lieferantenkredit willkommen sein, um kurzfristige Liquiditätskrisen zu überstehen und wenn keine Möglichkeit besteht, einen Bankkredit aufzunehmen.

Der Kundenkredit - Anzahlungen von Kunden

Anzahlungen von Abnehmern werden entweder vor Beginn des Produktionsprozesses oder nach teilweiser Fertigstellung gewährt. Sie stehen dem Betrieb zinslos zur Verfügung und verbessern seine Liquidität. In manchen Wirtschaftszweigen wäre infolge langer Produktionsdauer eine alleinige Finanzierung durch den Hersteller nicht durchführbar.

Zum Beispiel im Maschinenbau: 1/3 des Kaufpreises bei Erteilung des Auftrages zur Herstellung, 1/3 bei Lieferung und 1/3 bei vereinbartem Zahlungsziel.

Bei dieser Finanzierungsform ist neben der Länge des Produktionsprozesses auch die Stärke der Marktstellung des Betriebes und seiner Abnehmer entscheidend.

Der Auftraggeber geht bei Gewährung von Anzahlungen das Risiko ein, dass der Lieferant seinen Verpflichtungen nicht nachkommt oder nicht mehr nachkommen kann.

Meist ist eine Bankgarantie zusätzlich erforderlich. Die Gebühren hierfür sind indirekt die Kosten des Kundenkredits.

Der Vorteil der Anzahlung von Kunden: Der Auftragnehmer braucht in Höhe der Anzahlung keine eigenen Finanzierungsmittel zur Vorfinanzierung einzusetzen.

Bei der Finanzierung durch Leasing werden langfristige Nutzungsrechte an Gütern durch Miet- oder Pachtverträge erworben.

Wenn ein Unternehmen nicht in der Lage ist, den hohen Kaufpreis für z.B. Baumaschinen aufzubringen, kann es mit dem Hersteller einen Leasingvertrag abschließen.

Neben dem direkten Leasing durch den Hersteller gibt es auch Finanzierungsunternehmen, die Anlagen kaufen, um sie dann zu vermieten (indirektes Leasing). Beim Leasing sind die Kosten meistens höher als beim Kauf, da der Leasinggeber neben den Anschaffungskosten auch einen Gewinn und eine Risikoprämie erwirtschaften will. Die Kosten verteilen sich jedoch auf die Vertragsdauer. Dadurch kann ohne Inanspruchnahme von Krediten oder Barmitteln ein Betrieb aufgebaut, erweitert oder rationalisiert werden. Leasing wird zur Fremdfinanzierung gerechnet, weil hier in Höhe der Leasingraten Verbindlichkeiten entstehen.

Factoring

Ein Unternehmen braucht dringend liquide Mittel. Es verfügt über Forderungen, die aber noch nicht fällig sind.

Diese Forderungen werden an einen Factor (engl. = Agent) verkauft. Dadurch erhält das Unternehmen sofort Mittel in Höhe dieser Forderungen, abzüglich Zinsen, Gebühren und Risikoabschlag, die den Ertrag des Factoringnehmers ausmachen.

Dieser erhält sein Geld bei Fälligkeit der Forderungen. Factoring gehört im weiteren Sinne zur Fremdfinanzierung, weil hier bis zur eigentlichen Fälligkeit der Forderungen zwischenzeitlich Kapital zur Verfügung gestellt wird.

Fazit: Bei der Fremdfinanzierung wird Kapital durch Aussenstehende in Form von Krediten zur Verfügung gestellt. Neben den langfristigen Krediten, wie dem Darlehen, gibt es eine Reihe kurzfristiger Finanzierungsmöglichkeiten. Hierzu zählt der Kontokorrentkredit zu Finanzierung laufender Geschäfte durch Einräumung einer Kontoüberziehungsspanne. Fremdkapital ist in der Regel zeitlich befristet. Tilgung und Zinskosten müssen in die Liquiditätsvorsorge eingeplant werden. Bei Beachtung der Finanzierungsregeln soll verhindern, dass ein Unternehmen sich zu sehr verschuldet. Vor allem die Finanzierung des langfristigen Vermögens durch kurzfristige Kredite ist zu vermeiden. Vor der Vergabe eines Kredites erfolgt meist durch die Bank eine Prüfung der Kreditwürdigkeit. Die wirtschaftliche Lage eines Unternehmens wird dabei anhand verschiedener Messzahlen zur Vermögens- und Kapitalverteilung und zur Ertragskraft analysiert. Bei Kreditsicherungen erhält der Gläubiger Pfandrechte am Vermögen des Schuldners, oder weitere Personen garantieren Tilgung und Zinszahlung für den Kredit.

*Quellenangabe: Alle hier dargestellten Informationen waren Teil der Ausbildung zum Datenverarbeitungskaufmann (1991-1994) und sind heute noch Bestandteil der Ausbildungen in kaufmännischer Berufen.

Anlagegüter sind Abnutzung und Verschleiß unterworfen. Der damit verbundene Wertverlust wird durch die

Anlagegüter sind Abnutzung und Verschleiß unterworfen. Der damit verbundene Wertverlust wird durch die

Datastore

Datastore